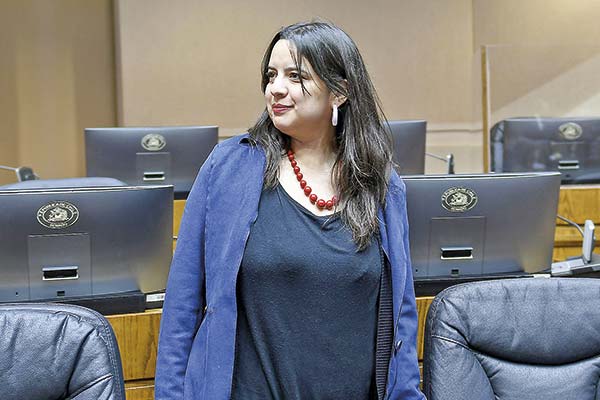

Bernardita Piedrabuena y los fuertes movimientos del mercado: “Más que peligro, lo que veo son ajustes de precios”

La comisionada cumple un año en el ente regulador y ha debido enfrentar los vaivenes del mercado producto de los efectos económicos de la crisis sanitaria y ahora el escenario de incertidumbre política.

- T+

- T-

No ha sido una tarea fácil. Bernardita Piedrabuena asumió hace un año como comisionada en el Consejo de la Comisión para el Mercado Financiero (CMF) en medio de la pandemia y cuando la industria era testigo de los efectos económicos provocados por la crisis sanitaria. El rol que jugó el regulador del mercado de capitales fue clave para evitar que la situación se convirtiera en una crisis financiera.

Piedrabuena reconoce que ha sido un año intenso. "Primero, trabajando en medio de la pandemia. Segundo, por la nueva estructura organizacional que empezamos a implementar en marzo de este año. Y tercero, ha sido muy desafiante el monitoreo de la industria bajo supervisión, en particular bancos y compañías de seguros desde el punto de vista prudencial y de los emisores de valores e intermediarios desde una perspectiva de conducta de mercado".

Su aterrizaje a la CMF también tiene un significado. En su rol como coordinadora de Mercado de Capitales del Ministerio de Hacienda durante la administración pasada fue una de las impulsoras de los cambios en el modelo de regulación y supervisión al sistema financiero.

A pesar de su apretada agenda, Piedrabuena continúa con una de las cosas que más le gusta: hacer clases en la carrera de ingeniería comercial en la Pontificia Universidad Católica de Chile, en donde dicta Introducción a la Economía para los estudiantes de primer año y Políticas Macroeconómicas para los cursos mayores.

- ¿Cuál es su balance de este primer año en la CMF?

- Me he sentido muy bien tanto por lo que significa esta responsabilidad de ser comisionada de la CMF, como por el trabajo con los equipos. Por mi pasado en el Ministerio Hacienda y en mi rol de coordinadora de Mercado Capitales, me tocó mucho interactuar con los equipos que están hoy día en la CMF, antes Superintendencia de Valores y Seguros (SVS) y Superintendencia de Bancos e Instituciones Financieras (SBIF).

- ¿Cómo ha sido pasar del diseño desde el Gobierno a la puesta en práctica de la integración entre la SVS y la SBIF?

- Desafiante y reconfortante a la vez. Cuando uno piensa estos diseños, hay cosas que se escapan y en el día a día de este proceso hay que ir perfeccionándolo, solucionando los temas que van surgiendo.

Para mí es como dar nacimiento a un hijo y después irlo llevando por la vida: impulsándolo, viendo qué cosas hay que mejorar, qué aspectos se pueden pulir.

- ¿Qué cosas se podrían mejorar?

- Siempre hay oportunidad de mejora y también están los desafíos legislativos. Creemos que debemos avanzar en varios frentes. Uno es el proyecto de Ley FinTech, para poder supervisar y regular a estos nuevos actores que están en el mercado.

En segundo lugar, cada vez se hace más urgente avanzar en el tema de consolidación de deuda.

Nosotros y los oferentes de crédito estamos ciegos en algunos aspectos respecto al verdadero endeudamiento de las personas. Como fiscalizador, tenemos la deuda bancaria y tenemos la deuda de los emisores de tarjeta de crédito y de las cooperativas. Pero nos quedan fuera todas otras deudas y hay muchos oferentes de créditos que no están en ese consolidado.

El otro tema en el que también es importante avanzar es la regulación y supervisión de conglomerados financieros, que se ha discutido en Chile por años. Yo entré a trabajar al Ministerio de Hacienda en 1996. Desde entonces estamos hablando de conglomerados financieros y a medida que el mercado se complejiza, se interrelaciona, se hace cada vez más importante poder abarcar una visión sistémica de estos conglomerados.

- ¿Cómo considera que está hoy día la salud del sistema financiero en Chile? ¿Está en riesgo por situaciones como los retiros de los fondos previsionales?

- Lo que vemos en nuestro monitoreo diario del sistema financiero es que nuestros fiscalizados están cumpliendo con todos los parámetros normativos que exige tanto la ley como la normativa dictada por nosotros.

Tenemos un monitoreo especial y estamos mirando de cerca a los bancos en cuanto a la calidad crediticia de su cartera, porque producto de los retiros y de las transferencias ha bajado la mora, y eso habla muy bien de los chilenos porque vemos que las personas y empresas han pagado su crédito. No obstante, los bancos estiman que algunas de estas personas o empresas no podrán sostener sus ingresos en el futuro, y pudiera ser el caso que no pagaran sus créditos.

Por ello, han aumentado las provisiones. Eso habla de una buena salud del sistema bancario y eso lo monitoreamos muy de cerca.

Los fondos mutuos se han comportado bien tras los retiros de AFP y han podido responder en forma satisfactoria y sin generarse mayores inestabilidades en los precios de los activos.

Escenario político y riesgos para el mercado

- ¿Ve peligros para el funcionamiento del mercado en el sentido de tasas de largo plazo o períodos de créditos más restrictivos?

- Más que peligro, lo que veo son ajustes de precios. Vemos que desde enero de este año las tasas largas han aumentado fuertemente, en particular los bonos soberanos, hablamos de los BCP, han subido 300 puntos base; los BTU también. Vemos que el tipo de cambio ha aumentado, el peso ha decrecido fuertemente, la bolsa ha caído. Hemos observado ajustes en el precio de los activos y que responden a percepciones de riesgo de parte de los inversionistas tanto externos como nacionales. Y esos ajustes son los que llevan a que la economía se equilibre. Entonces no es un riesgo, son ajustes.

- ¿Puede pasar que haya cosas que desaparezcan, por ejemplo, los créditos a 30 años?

- Hemos visto que el alza de tasas de interés experimentada por los papeles de gobierno, así como el aumento de la percepción de riesgo del país, han afectado el costo de endeudamiento de empresas y personas. En particular, las tasas de interés de los créditos hipotecarios han subido fuertemente.

Al mismo tiempo, los retiros de los fondos de pensiones y la posible aprobación de un cuarto retiro, con anticipo de rentas vitalicias incluido, lleva a que los inversionistas institucionales tengan menos recursos disponibles para financiar a los bancos a largo plazo.

En este contexto, el riesgo para los bancos de financiar créditos de mayor plazo que el plazo al cual obtienen financiamiento, aumenta. Ello explica en parte por qué algunos bancos han dejado de ofrecer créditos hipotecarios con plazos de pagos mayores a 20 años.

- ¿Existe un mayor riesgo político para el mercado debido a la discusión constitucional y a las elecciones presidenciales?

- Yo preferiría hablar de incertidumbre, que es normal en cualquier elección. Incertidumbre sobre quién será el ganador, cuáles serán las medidas que adopte.

Entonces hay una expectativa, estamos todos expectantes de cómo se va a llevar a cabo ese programa de gobierno. Eso es normal en cualquier elección. Podría ser que ahora estemos en un contexto más polarizado, puede ser, pero es algo que pasa en todo el mundo, no es solo de Chile. Está la Convención Constitucional que le agrega una cuota más de incertidumbre, y estamos expectantes.

- ¿No está preocupada?

- No.

- En el debate constitucional, ¿hay asuntos que ustedes como CMF quieran defender?

- Es bastante indirecto. Hasta ahora la Convención se ha concentrado en sacar su reglamento y ahora tiene que empezar a deliberar en las distintas materias. En esa deliberación van a pedir distintas opiniones y por supuesto si nos compete y nos preguntan, estamos disponibles para ir a presentar nuestra opinión.

A diferencia del Banco Central, en particular el tema de la independencia de la CMF es un tema legal, no constitucional.

- ¿Existe una frustración como CMF cuando van al Congreso, advierten los riesgos de algunas iniciativas y al final se hace todo lo contrario?

- Nuestra labor como ente regulador es ir a exponer al Congreso nuestra opinión técnica sobre los impactos que pudieran tener las distintas iniciativas sobre el sistema financiero, y sin olvidar que lo que nos interesa al final del día son los depositantes, los asegurados, los inversionistas. Obviamente el Congreso es soberano, tiene que informarse, deliberar y tomar sus decisiones. No es un tema de frustración o no, es un tema que tenemos que cumplir con nuestro trabajo.

- ¿Están satisfechos con lo que han hecho?

- Siempre hay oportunidad de mejora y aprendemos de lo que ha pasado para saber cómo tenemos que comunicarnos, de ser más empáticos y efectivos en nuestra comunicación. Pero obviamente el Congreso es soberano en deliberar y legislar de acuerdo a las reglas que se han establecido.

-Observa, como dicen algunos, que hay un divorcio entre lo político y lo técnico, que nuestra clase política dejó de escuchar a los técnicos.

- Más que hablar de divorcio, diría que los énfasis o la forma en que se miran los problemas han incorporado otras perspectivas. En el pasado tal vez las perspectivas eran más técnicas, económicas. Ahora hay otras perspectivas que también son legítimas y necesarias para la discusión de cómo solucionar los problemas que enfrenta la sociedad. Todos esos argumentos y opiniones deben ser escuchados y ponderados. Y esa ponderación la hacen en el Congreso quienes legislan y los tribunales de Justicia cuando surgen conflictos.

En ese sentido, creo que ahora se están tomando unas visiones más amplias, otras aristas, para abordar las disyuntivas y temas que debemos solucionar como sociedad.

Nuevos actores y más herramientas

- Con las nuevas herramientas que entregó la modificación a la Ley de Responsabilidad de los Agentes del Mercado, ¿será más difícil que podamos ver en el futuro casos como SQM y Julio Ponce?

- No puedo contestar si es más difícil o menos difícil. Tenemos más herramientas para detectar este tipo de situaciones y perseguir infracciones. Ahora, el mercado avanza rápidamente también. Es como una carrera.

- En una entrevista hace tres años dijo que consideró a las criptomonedas como un juego Ponzi, ¿ha cambiado su mirada?

- Hay que diferenciar. Hay criptoactivos, que son instrumentos financieros y están incorporados en el proyecto de Ley FinTech y dice que la CMF es la encargada de regular y supervisar. Y también están las criptomonedas como medios de pago. Dentro de las criptomonedas están las tipo Bitcoin y los stablecoin. El proyecto se hace cargo de éstos, que son monedas que tienen como respaldo activos, pueden tener el dólar, el oro o una canasta de monedas. Un respaldo uno a uno.

Y quedan las Bitcoin, donde no hay un respaldo. Lo único que respalda esa moneda es la confianza que tienen los actores de que va a ser aceptada como medio de pago en distintas transacciones. Hoy en día, el Bitcoin no es aceptado universalmente para las transacciones y tampoco es reserva de valor -sí para los amantes del riesgo, pero no para quienes son adversos al riesgo-, por tanto, no cumple con las características de dinero.

Lo que me pasa a mí con el Bitcoin, y esta es una opinión personal, es que no hay un respaldo.

Esto es un algoritmo que dice: mire, si descifra el algoritmo, nosotros le regalamos un Bitcoin y con eso haga lo que quiera. Pero si el día de mañana no lo aceptan, se quedó con algo que vale humo. Y en cuanto al precio, este algoritmo establece un límite, tiene una oferta vertical y cuando la oferta es vertical y las demandas cambian, los precios son muy volátiles. Entonces si desaparece la confianza disminuye abruptamente la demanda y el valor del Bitcoin se desvanece.

- ¿La CMF piensa en ser más dura en las advertencias a los consumidores sobre los peligros de las criptomonedas?

- Hay que separar. En medios de pago, el que regula es el Banco Central. Otra cosa son los criptoactivos, que yo puedo comprar como una inversión y que están en nuestro ámbito de competencia.

En relación a las alertas, lo que hemos alertado varias veces es sobre entidades que dicen ser reguladas por la CMF cuando no lo son. También cuando hemos detectado que hay entidades, generalmente que hacen ofertas de créditos, donde se configuran indicios de estafas. No hemos tenido alertas de criptoactivos que se están transando como oferta pública, pero si llegaran, obviamente alertaríamos.

- ¿Los desarrollos de banca digital pueden significar una mayor competencia en el mercado?

- Bienvenida la competencia al sistema bancario, aunque, ojo, aunque sea banca digital, tiene que cumplir con los requisitos para ser banco. El punto es que si quiere ser banco, que es captar depósitos, tiene que pedir autorización a la CMF.

- ¿Considera necesario flexibilizar la Ley de Bancos para que hayan bancos digitales como en otros mercados?

- Es una discusión que se podría tener. Hay que ponderar entre la competencia, la estabilidad.

Cuando la regulación establece requisitos para aquellos que quieren captar depósitos y con ello prestarlo, lo que debemos resguardar es a los depositantes. Para eso son los requerimientos de capital, de gestión de riesgo, las provisiones, la ciberseguridad, etc.

Nuevas normas de ESG para el mercado y mayor

participación femenina en los directorios de empresas

Bernardita Piedrabuena afirma que los criterios ESG ya son parte del estándar que miran todas las empresas, aunque "algunas van a avanzar más agresivamente, otras más lentamente, porque esto tiene costos". Pero, asegura, son temas "que ya están aquí para quedarse".

Respecto a la falta de una mayor participación femenina en los directorios de emisores públicos, responde que "es cosa de tiempo". Enfatiza: "Yo lo veo como un tema de que las empresas están desperdiciando talentos. No es cierto que los talentos están en el hombre y no en las mujeres. Si se desperdician esos talentos, las empresas pierden".

Resalta que están modificando la normativa respecto a la información que deberán remitir las entidades fiscalizadas en cuanto a estándares de ESG. "Va a ser una memoria integral, donde se van a incluir los requerimientos de información de brecha salarial, de participación femenina, como también los temas relacionados con la información de gobierno corporativo, más una serie de otros indicadores. En particular sobre cambio climático y otros indicadores sociales, tratamiento de proveedores, capacitación y corresponsabilidad parental, entre otros".

-¿Qué tanto confía en que solo entregar información cambie las conductas de las empresas?

-No es un tema de confianza, sino de ir generando conciencia. Yo estoy convencida de que la forma de hacerse consciente de las cosas es verbalizando e informando. En este caso, si la empresa lo informa sería una forma de verbalizar y eso genera conciencia. No me cabe la menor duda que las empresas, al tener que informar, van a ir adquiriendo conciencia de los impactos que tienen en las comunidades y en el cambio climático.

Añade que "sí eso va a hacer que logremos el cambio de las empresas en relación a que no van a emitir más gases con efecto invernadero y otras cosas que afectan el medio ambiente, o que va a ser una relación armoniosa entre todos, no. Hay varios otros pasos que se tienen que dar, pero hay que partir por algo. Este desafío es paso a paso".